事業承継において大きな障害となっている経営者保証の問題を解決すべく、「経営者保証に関するガイドラインの特則」が2019年12月に公表されました(過去ブログ参照)。以降、経営者保証に依存しない新規融資の割合が増加し、後継者にとって大きな重荷となる課題の一つが解決されつつあります。しかし、経営者保証に依存しない新規融資の割合は増加している一方、既存融資の経営者保証解除がなされていない状況は未だに続いており、M&Aの現場においても経営者保証の解除が懸念事項となるケースを数多く見受けます。そこで、経営者保証の現状と事業承継時に経営者保証を不要とする事業承継特別保証制度について確認したいと思います。

経営者保証の現状

2023年12月に金融庁より、民間金融機関における「経営者保証に関するガイドライン」の活用実績が公表されています。

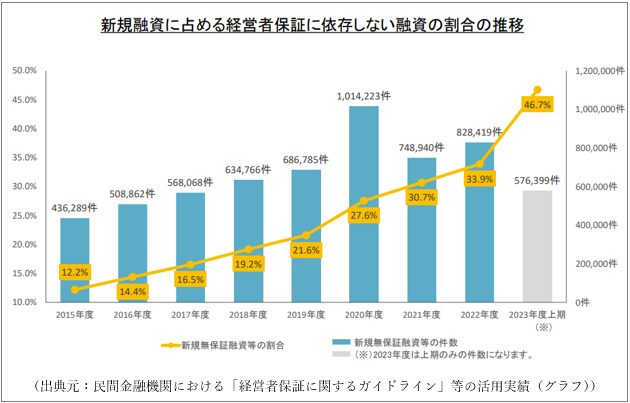

今や、新規融資の約半数が経営者保証に依存しない融資となっています。2015年度の新規融資は約9割が経営者保証をとっていたことを考えると、ここ数年で流れが大きく変わっていることが分かります。高齢の経営者の方の中には、融資=経営者保証という考え方を持たれている方も多くいますが、このグラフを見るとその考え方を持たれていることに納得します。

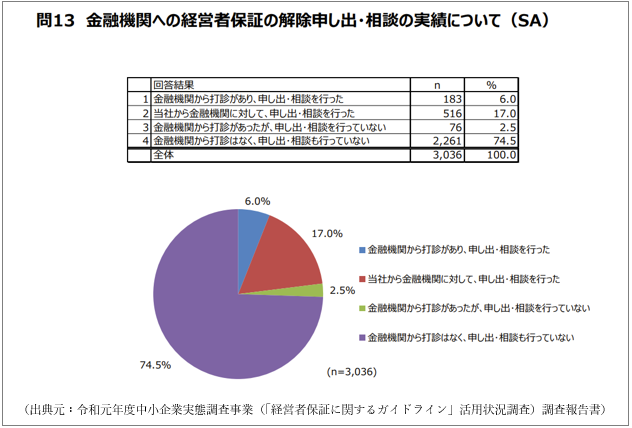

また、少しデータは古くなりますが、2020年3月に株式会社帝国データバンクより、令和元年度中小企業実態調査事業調査報告書が公表されています。

既存の融資について、自ら経営者保証の解除を申し出・相談している割合は2割を切っています。経営者保証を解除するためには一定の要件(※1)が求められるものの、解除するための第一歩が自ら金融機関に申し出・相談することだと認識することが重要です。いざ、事業承継をしようと思い立った時に経営者保証が外れている状態を目指し、事前の対応が望まれます。

なお、借入金融機関が複数ある場合、まずは1つの金融機関で経営者保証解除の実績を作り、その実績をもって他行にて交渉をすると、「前例にならえ」をモットーとする金融機関においては交渉が有利になります。経営者保証解除の実績をつくるための交渉材料として、少額の借入から始めることや、返済期間を短くすること、金利を高く設定することも検討の余地があると思います。また、プロパー融資を外してから保証協会融資を外すのが一般的な順序になります。

(※1一定の要件)

①法人と経営者との明確な区分・分離

②財務基盤の強化

③財務状況の正確な把握、適時適切な情報開示等による経営の透明性確保

事業承継特別保証制度

信用保証協会は、事業承継における経営者保証の問題を解決すべく事業承継特別保証という制度を用意しています。

上記リンクの案内を見てわかる通り、事業承継を予定もしくは既に実施した企業のうち、一定の要件(※2)を満たす中小企業を対象に、事業承継時に経営者保証を不要とする制度です。この制度を利用することにより、個人保証ありの既存プロパー融資を保証付き融資へ借り換えることができる点は、特筆すべき特徴です。ただし、一定の要件(※2)の水準が比較的高いため、この要件を満たすような会社は既に経営者保証を解除できる水準の会社であるケースが多いように思います。

(※2一定の要件)

①資産超過

②EBITDA有利子負債倍率が15倍以内

③法人・個人の分離がなされている

④リスケしていない

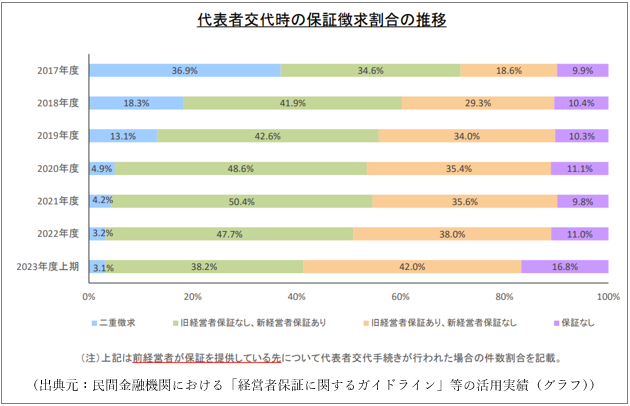

また、事業承継特別保証制度の要件に満たない会社の事業承継においても、少なくとも旧経営者と新経営者の両方に個人保証を付けるということにはならないよう、例えば下記データを示すことや、代替条件を提示するなどの対応により、金融機関と適切に交渉することが重要です。