法人成りをした1人会社を想定して、役員報酬の決め方についてまとめました。

個人事業主は事業収入がそのまま自分の収入になるため、自分自身に対する報酬という概念はありませんが、会社を設立して自分が役員となった場合、会社≠自分であるため、法人の収入は法人に帰属し、自分の収入は法人からの報酬(給与)という形で得ることになります。

そこで、役員報酬をいくらに設定すべきかを検討することになりますが、考えるべき観点は、①役員報酬の損金算入要件を満たすこと、②税金と社会保険料を節約すること、の2つです。

①役員報酬の損金算入要件を満たす

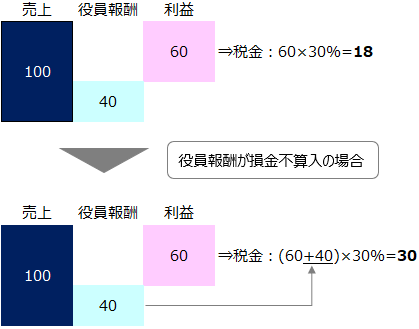

役員報酬が損金不算入になると税金が余計にかかります。

役員報酬が損金不算入になるということは、実際に報酬を支払っているにもかかわらず、経費として認められないということです。

これは、役員報酬を利用して、「今年は利益がでたから役員報酬を上げて税金を少なくしよう」と恣意的に利益操作することを防ぐためであり、役員報酬が経費として認められるには一定の要件が必要になります。

その要件というのが、

ⓐ定期同額給与:1カ月以下の一定の期間ごとに同額の報酬を支払うこと

ⓑ事前確定届出給与:時期と金額を税務署長に届け出て、届け出た報酬を支払うこと

ⓒ業績連動給与:(上場会社を想定しているため省略)

のいずれかを満たすことになります。一般的にはⓐまたはⓑ、さらに言うとⓑは役員賞与に使用されることが多いため、ⓐのように毎月一定額の役員報酬を設定すれば損金算入要件を満たすことになります。

②税金と社会保険料を節約する

次に、税金と社会保険料を節約するには役員報酬をいくらに設定すれば良いかを考えます。

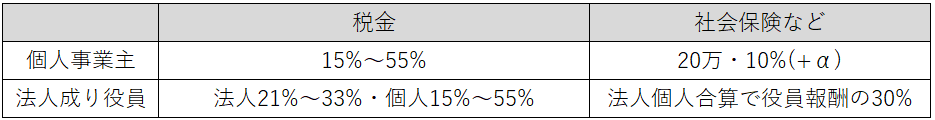

1人会社の場合、個人事業主の場合と法人成りをして役員となった場合には下記の様な違いが生じます。

まずは税金について考えると、個人事業主は所得税がかかり、税率は所得に応じて約15%~55%(住民税含む)となります。一方、法人成りした場合は法人に対して法人税等が約33%(800万以下の所得は約23%、400万以下の所得は約21%)と役員報酬を貰う個人に対して所得税が所得に応じて約15%~55%(住民税含む)かかります。基本的には法人も個人も所得の金額に応じて税率が異なります。したがって、この税率の違いに着目して法人にいくらの利益を残し、個人にいくら役員報酬を支払えばよいかを考える訳です。

まずは税金について考えると、個人事業主は所得税がかかり、税率は所得に応じて約15%~55%(住民税含む)となります。一方、法人成りした場合は法人に対して法人税等が約33%(800万以下の所得は約23%、400万以下の所得は約21%)と役員報酬を貰う個人に対して所得税が所得に応じて約15%~55%(住民税含む)かかります。基本的には法人も個人も所得の金額に応じて税率が異なります。したがって、この税率の違いに着目して法人にいくらの利益を残し、個人にいくら役員報酬を支払えばよいかを考える訳です。

次に社会保険について考えます。個人事業主の場合は国民年金が定額で年間約20万円かかり、国民健康保険が所得に応じて約10%程度(+均等割)かかります。一方、法人成りした場合は役員報酬の金額に応じて厚生年金と健康保険が約30%(法人負担分含む)かかります。役員報酬の金額に応じてなので、下限はありますが役員報酬を低く設定することにより厚生年金と健康保険の金額を抑えることができます。

ざっくりまとめると、↓のような要素を考慮して最適解を見つけます。

実際に役員報酬を検討する際には上記①・②に加えて、役員報酬以外の項目も踏まえた年間の事業計画を作成し、資金繰りを考慮して金額を決定します。

最後に、当たり前のことですが節税や保険料の節約だけを目的に役員報酬を決めることは、法人を設立した本来の目的からかけ離れることになりますし、税務リスクを始めとする様々なリスクを抱えることになりますので、十分にご留意ください。

メモ

1人会社の場合にはあまり関係ありませんが、役員報酬関連で自分が今までに直面した論点を箇条書きで記します。

- 業績悪化による減額はOKだが、財務諸表の数値が相当程度悪化したことだけでなく、利害関係者との関係上、減額せざるを得ない事情が必要。(H20.12「役員給与に関するQ&A」)

- 業績悪化が不可避と予想される場合も減額OKだが、客観的に説明できることが必要。(H24.4「役員給与に関するQ&A」)

- 非常勤役員への日当は定期同額給与に該当しない。旅費交通費等の実費相当額で非課税の場合は経済的利益には該当しない。

- 非同族会社の非常勤役員へ所定の時期に確定額を支給する場合は、事前確定届出を出さなくてもOK。(通達9-2-12注)

- 役員退職金の損金算入額を想定して役員報酬の金額を設定する。

- 設立1期目は3カ月経過以内に役員報酬の設定を心掛ける。

- 未払役員報酬は常識的な範囲では認められるが否認される可能性あり、未払時に源泉は不要だが未払を借入に変更した際には源泉した方が良い

- 未払役員賞与が支払確定日から1年経過した際には源泉を行う。(タックスアンサー2526)

- 役員退職金は原則総会決議日、例外支払日(損金経理)に損金算入(タックスアンサー5208)