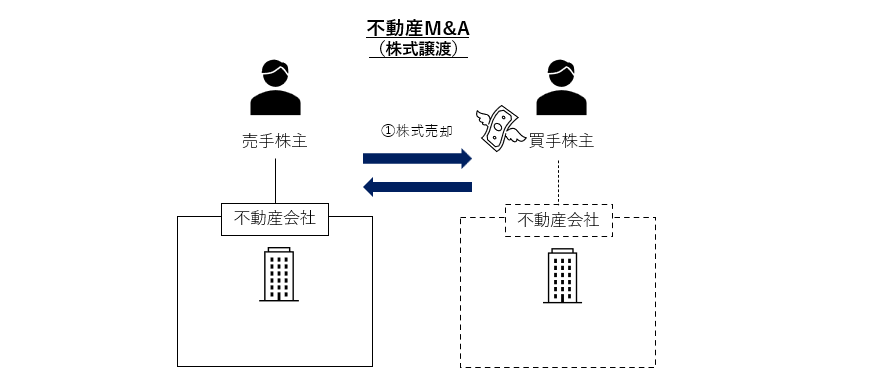

賃貸不動産を所有・運用している不動産会社の事業承継にあたって、不動産の売却ではなく不動産会社そのものを第三者に譲渡することがあります。所有している不動産の価値に着目した不動産会社の譲渡を不動産M&Aと言います。

不動産M&Aの活用

例に漏れず不動産業界においても後継者問題は存在しており、帝国データバンクの後継者不在率動向調査(2022)によると、不動産業の後継者不在率は57.5%(全国平均57.2%)となっています。2025年問題として経営者の高齢化と後継者不足に警鐘が鳴らされて以降、後継者不在率は改善されつつありますが、未だに50%超を推移している現状において、第三者承継である不動産M&Aは後継者問題の重要な解決策の一つと言えます。

また、不動産M&Aの特性を考えると、例えば、古くから不動産を所有しており売却すると多額の売却益により課税負担が重くなる会社や、経営に関与していない少数株主がいる会社、大規模修繕等の大きな決断が迫っている会社などは、不動産M&Aの検討に値する会社と言えます。

不動産M&Aのメリット

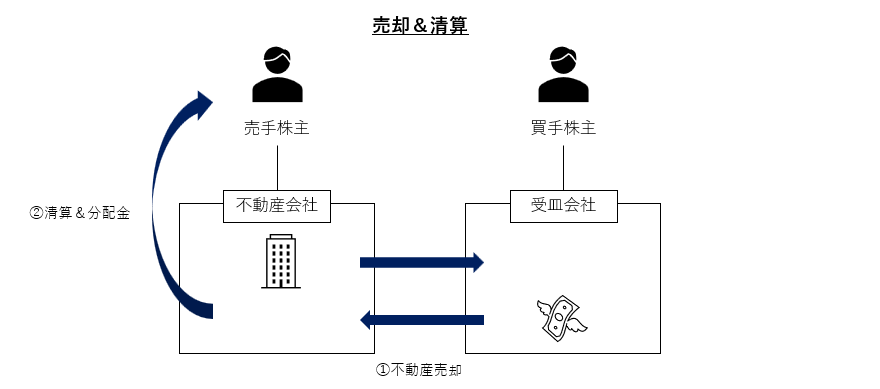

後継者がいない場合、不動産を売却して会社を清算するという選択肢があります。売却&清算と不動産M&Aを比較することで、不動産M&Aのメリットを考えます。

| 売却&清算 | 不動産M&A(株式譲渡) | |

| 流通税 (買手) |

登録免許税 固定資産税評価×2%(土地は軽減1.5%あり) 不動産取得税 固定資産税評価×3%(土地軽減あり、建物住宅以外は4%) |

かからない |

| 株主の税金 (売手) |

不動産売却益に法人税約34%と清算時にみなし配当課税最高約55% | 株式売却益に約20% ※土地等類似株式の場合は約40% |

| 従業員 (買手・売手) |

清算に伴い退職 | 条件により雇用継続 |

| 簿外債務リスク (買手) |

清算に伴い会社消滅 | 会社継続のため買手は簿外債務リスク、名義株のリスクを承継 |

| 手数料 (買手・売手) |

宅地建物取引業法:不動産売買金額×3%+6万円(400万円超の場合)が仲介手数料の上限 | 一般的に株式譲渡対価×5%~1%(レーマン方式) |

| その他コスト (買手・売手) |

清算手続に係る専門家費用(税理士・司法書士) | 買手探しのコスト デューデリジェンス費用 |

売却&清算をするか不動産M&Aをするかの検討にあたっては個別事情を加味する必要があります。

例えば、株主の税金に関して、不動産M&Aは株式譲渡時に売却益×20%の税率ですが、買手がその後不動産を売却することを前提している場合、売却時に不動産売却益×34%の法人税が課税されるので、そこまで含めると不動産M&Aはあくまでも課税の繰り延べに過ぎないという見方もできます。

また、売却&清算において、不動産売却益と役員退職金を相殺することで法人税を低く抑えるとともに、株主(役員)が退職所得による税理優遇を受けることで、トータルの税率が不動産M&Aの20%を下回る可能性もあります。

さらに、相続税対策の観点からは、売手株主がキャッシュを得るのではなく、会社を継続させたまま株式で相続人に承継した方が相続税も見据えた際に有利となるケースもあります。

不動産M&Aにおけるデューディリジェンス

不動産M&Aの場合、買手は不動産に紐づくリスクのみならず、会社経営に紐づくリスク(例えば、未払残業代・損害賠償リスク・過去の税務リスクや少数株主の問題など)も引き継ぐことになるため、財務DD(デューディリジェンス)や法務DD(デューディリジェンス)を実施し、会社経営に紐づくリスクを認識すること、場合によって不動産M&Aを中止することが重要です。

一般的なM&Aの調査手続きに加えて、不動産鑑定士が作成する鑑定評価書による経済的調査、建築士等が作成するER(エンジニアリングレポート)による物理的調査を実施することがあります。企業価値に占める不動産価値の割合が高いため、不動産価格や不動産に起因するオフバランス債務がM&Aの取引価格の決定にあたり重要事項となるためです。

会社分割の利用

不動産M&Aの手法として株式譲渡を前提に話を進めてきましたが、不動産取得税の非課税要件を満たす場合には、会社分割の手法を用いることもあります。ただし、この場合でも登録免許税がかかることに留意が必要です。

また、名義株の問題により株式譲渡の手法を採用できない場合に、会社分割を利用することで名義株の問題を解消できることがあります。会社分割には提訴期間が6か月の会社分割無効の訴えが用意されているため、6か月経過すれば会社分割が無効となるリスクを限りなく低く抑えることができるためです。なお、この場合に不動産取得税の非課税要件や、事業譲渡類似行為の問題を回避する必要が生じますが、詳しくは割愛します。

さらに、会社分割は消費税の計算において課税対象外取引とされているため、消費税が多額になる場合には不動産売却の代替として、会社分割を採用することも考えられます。

なお、株式譲渡をするために対象事業を会社分割により切り出した場合、税制適格要件を満たさずに課税負担を強いられることになるため、将来的な不動産M&Aを見越して事前に会社分割をすることで、税制適格要件を満たすことも検討すべき事項と言えます。

※ 土地等類似株式とは

法人がその有する資産の価額の総額のうちに占める土地等(土地もしくは土地の上に存する権利)の価額の合計額の割合が70%以上である法人の株式等の譲渡で次に掲げる場合は、「土地等の譲渡」とみなされ、分離課税(税率39.63%(所得税30.63%・住民税9%))の短期譲渡所得の対象とすることとされています。

①その有する資産の総額に占める短期保有土地等(所有期間が5年以下)の価額の合計額の割合が70%以上である法人の株式等の譲渡

又は

②その有する資産の総額に占める土地等の価額の合計額の割合が70%以上である法人で、その法人の株式等の所有期間が5年以下である株式等の譲渡

(租税特別措置法第32条2項・租税特別措置法施行令第21条3項)