配偶者控除についてまとめました。

色々な意味

| タックスアンサー No.1191 配偶者控除

納税者に所得税法上の控除対象配偶者がいる場合には、一定の金額の所得控除が受けられます。これを配偶者控除といいます。 |

配偶者控除というと上記の所得税法上の取扱いを指しますが、配偶者関係の控除という点では、使う状況によって様々な意味を含んでいることがあります。

例えば、

・配偶者控除(所得税)

・配偶者特別控除(所得税)

・被扶養配偶者(公的年金)

・配偶者に対する相続税額の軽減(相続税)

・贈与税の配偶者控除(贈与税)

・控除対象配偶者(所得税)

・源泉控除対象配偶者(源泉所得税)

など、使われる頻度が多いものを列挙しましたが、他にも数多くの場面で使われているかと思います。

配偶者(特別)控除と被扶養配偶者

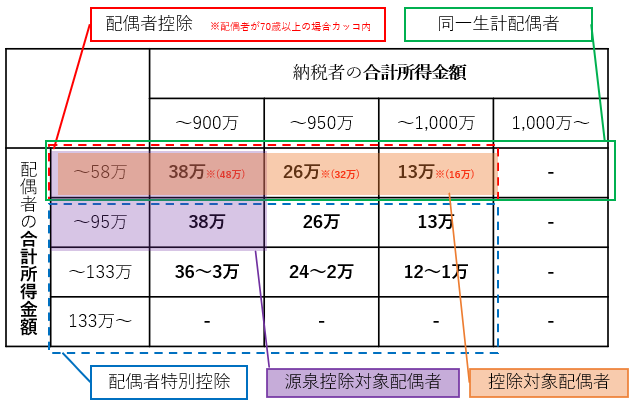

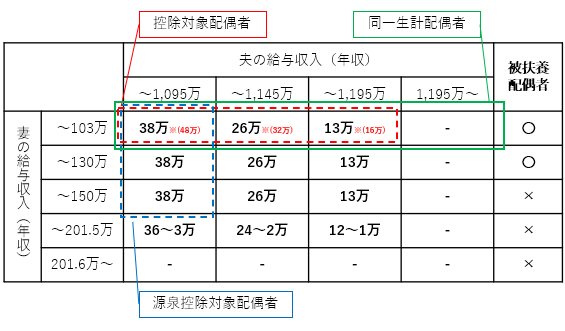

最も使われる場面が多く混同されがちな、配偶者(特別)控除と被扶養配偶者は次のような関係にあります。分かりやすく給与収入だけの夫婦で、夫の方が稼いでいる例で考えてみます。

表中の金額(38万、26万、13万・・・)は、夫の所得税の計算において所得から控除できる金額になります。

巷で言われている130万の壁、150万の壁というのは、上表が由来となっており、配偶者の年収が130万以上になると扶養から外れて国民年金等の保険料支払が生じ、配偶者の年収が150万を超えると配偶者控除の満額が徐々に減少していきます。その他に、103万の壁として、配偶者の年収が103万を超えると配偶者自身に所得税が課税されるようになります。

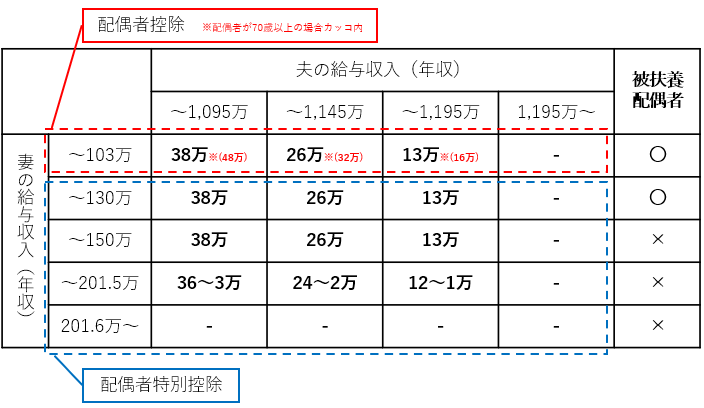

なお、分かりやすく夫婦ともに給与収入の場合に限定していますが、個人事業主が含まれている場合には所得で判断することになり、その場合は下図のようになります。

合計所得金額は各種所得(事業所得・給与所得・不動産所得など)の合計を言い、基礎控除等の所得控除前の金額を指します。

控除対象配偶者と源泉控除対象配偶者

少し細かい話に入っていきますが、混同しやすい文言として控除対象配偶者と源泉控除対象配偶者があります。それぞれの定義は、

| タックスアンサー No.1191 配偶者控除

控除対象配偶者とは、その年の12月31日の現況で、次の四つの要件のすべてに当てはまる人です。なお、平成30年分以後は、控除を受ける納税者本人の合計所得金額が1,000万円を超える場合は、配偶者控除は受けられません。 |

| 源泉徴収のあらまし

源泉控除対象配偶者とは、所得者(合計所得金額が900万円以下である人に限ります。)と生計を一にする配偶者(青色事業専従者として 給与の支払を受ける人及び白色事業専従者に該当する人を除きます。)で合計所得金額が95万円以下の人をいいます。 |

源泉控除対象配偶者は、源泉徴収税額表の扶養親族等の対象になります。つまり、給与収入だけの夫婦で、夫の方が稼いでいる例で考えると、妻が源泉控除対象配偶者に該当する場合、妻が源泉控除対象配偶者に該当しない場合と比べて、夫の毎月の給与計算の源泉所得税(天引き)が低くなります。

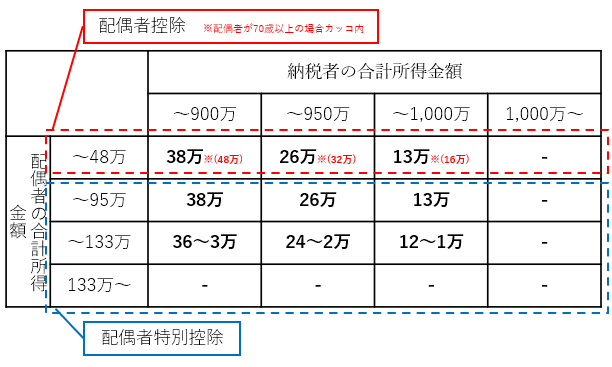

控除対象配偶者と源泉控除対象配偶者の範囲を表で表すと下図のようになります。

【2024/3/23追記】

控除対象配偶者と源泉控除対象配偶者と同一生計配偶者

令和6年度税制改正により、令和6年分所得税・住民税について定額減税が実施されます。対象者と減税金額は、下記の通りです。なお、合計所得金額が1,805万円超の人は対象外となります。

本人:所得税3万円+住民税1万円

同一生計配偶者:所得税3万円+住民税1万円

扶養親族:1人につき所得税3万円+住民税1万円

「同一生計配偶者」という混同しやすい単語が出てきましたので、整理します。

まずは定義ですが、

| 国税庁HP ◆同一生計配偶者

あなたの配偶者で、次のいずれにも該当する方

|

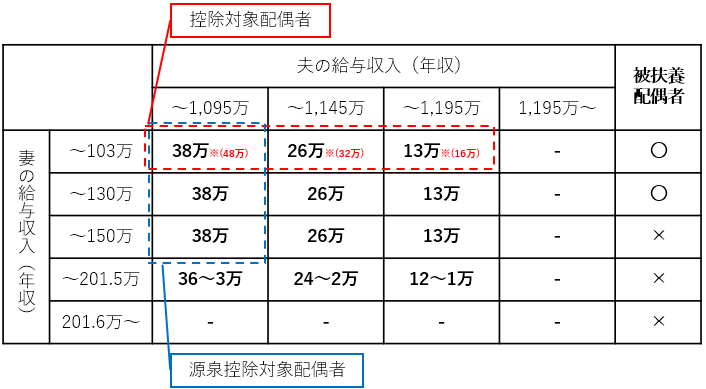

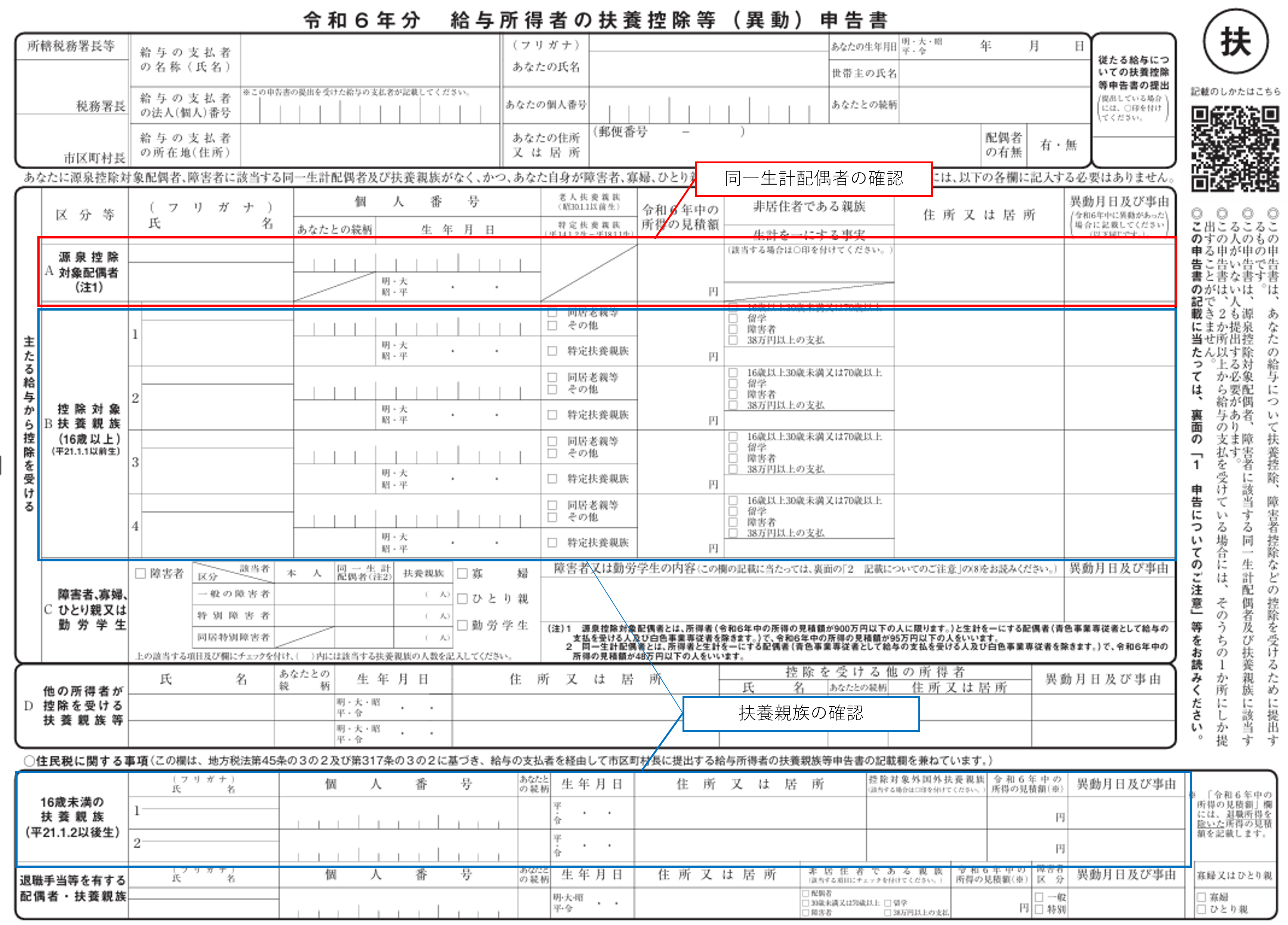

次に、控除対象配偶者と源泉控除対象配偶者と同一生計配偶者の範囲を表で表すと下図のようになります。

実務上、同一生計配偶者の有無を確認するためには、年末調整時に従業員から提出を受けている「給与所得者の扶養控除等申告書」の源泉控除対象配偶者の欄で、所得の見積額が48万円以下(給与103万以下)となっている事及び居住者である事を確認します。

実務上、同一生計配偶者の有無を確認するためには、年末調整時に従業員から提出を受けている「給与所得者の扶養控除等申告書」の源泉控除対象配偶者の欄で、所得の見積額が48万円以下(給与103万以下)となっている事及び居住者である事を確認します。

なお、本人の合計所得金額が900万円超(給与収入1,095万超)のため源泉控除対象配偶者の記載をしていない場合で同一生計配偶者がいる場合には、「源泉徴収に係る定額減税のための申告書」を提出により定額減税額の計算に含める必要があります。

【2025/4/24追記】

令和7年度税制改正により、基礎控除の見直しがされました。それに伴い、配偶者控除の範囲が合計所得金額ベースで下図のように変更されます(給与等及び公的年金等の源泉徴収については、令和8年1月1日以後に支払うべき給与等又は公的年金等について適用)。