令和2年12月10日に与党から令和3年度税制改正大綱が公表され、令和3年1月26日に税制改正法律案が閣議決定されました。今後、3月末に税制改正法律案が成立・公布され、4月1日に法律が施行される予定です。

令和3年度税制改正大綱の主要項目

| 税目 | 項目 | 概要 |

| 所得税 | 退職所得課税の適正化 | 役員等以外も勤続年数5年以下の短期の退職金については、2分の1課税の対象外に。ただし、雇用の流動化等に配慮し、退職所得控除額を控除した残額のうち300万円までは2分の1課税が適用可能。 【適用時期】令和4年分以後 |

| 住宅ローン控除の拡充 | ① 内需の柱となる住宅投資を幅広い購買層に対して喚起するために、消費税率10%への引上げに伴う反動減対策として措置した控除期間13年間の特例が延長される。 ② 経済対策として①の延長した部分に限り、床面積要件が緩和される。(合計所得金額1,000万円以下に限る。) ※①・②は個人住民税も同様 |

|

| 資産税 | 住宅取得等資金贈与非課税制度の拡充 | 直系尊属から住宅取得等資金の贈与を受けた場合の贈与税の非課税制度について、①非課税限度額の引上げ(令和3年3月までと同レベルに)と②床面積要件の緩和(住宅ローン控除と同様)が行われる。 |

| 教育資金一括贈与非課税制度等の延長 | 直系尊属から受ける教育資金や結婚・子育て資金の一括贈与を非課税とする制度について、節税的な利用防止の観点から見直しが行われた上でそれぞれ令和5年3月31日まで2年延長される。 | |

| 法人税 | 中小企業の法人税の軽減税率の特例の延長 | 中小企業者等の年所得800万円以下の部分に適用される法人税の軽減税率の特例15%(本則税率:19%)の適用期限が「令和5年3月31日までに開始する事業年度」まで2年延長される。 |

| 中小企業経営資源集約化税制の創設 | 後述 | |

| 中小企業経営強化税制の延長 | 中小企業経営強化税制について、経営力向上計画の認定を受けた「D類型(経営資源集約化設備)」が追加された上で、適用期限が令和5年3月31日まで2年延長される。 ※個人事業者も同様 |

|

| 中小企業投資促進税制の延長 | ① 中小企業投資促進税制の見直しを行った上で、適用期限が令和5年3月31日まで2年延長される。 ② 商業サービス業等活性化税制は、令和3年3月31日をもって廃止 ※①・②は個人事業者も同様 |

|

| 中小企業の所得拡大促進税制の見直し | 中小企業における所得拡大促進税制について、賃上げだけでなく、雇用を増加させる企業を下支えする観点から、要件を見直した上で、2年延長される。 ※個人事業者も同様 |

|

| 人材確保等促進税制(旧:賃上げ・投資促進税制) | 新たな人材の獲得・人材育成を強化する観点から、2年間の措置として新規雇用者(新卒・中途)の給与等支給額や教育訓練費の増加に着目した税制(人材確保等促進税制)に見直される。 ※個人事業者も同様 ※「中小企業の所得拡大促進税制」は「会社全体の給与の増加」に着目する制度である一方、「人材確保等促進税制」は「新たに雇用した者の給与」に着目する制度となっている。 |

|

| DX・脱炭素化投資減税と欠損金の控除上限特例 | ① 産業競争力強化法の改正を前提に、青色申告書を提出する法人で計画の認定を受けたものが行うDX投資、脱炭素化投資について特別償却または税額控除ができる制度が創設される。 ② 欠損金の控除上限(大企業:50%)について計画の認定を受けた場合、最大5年間100%控除可能に |

|

| 研究開発税制の見直し | ① 活発な研究開発を維持する観点から、一般型(旧総額型)の控除率が見直され、控除上限に5%上乗せ措置(最大で法人税額×40%)が設けられる。オープンイノベーション型も対象範囲が拡充される。 ② さらに企業のビジネスモデル変革(DX:デジタルトランスフォーメーション)を促す観点から、クラウド環境で提供するソフトウェアなどの自社利用ソフトウェアの製作に要した試験研究費が追加される。 【適用時期】令和3年4月1日から令和5年3月31日までの間に開始する各事業年度 |

|

| 納税環境整備 | 税務関係書類の押印義務の原則廃止 | 後述 |

| 電子帳簿保存制度等の見直し | 電子帳簿等保存制度について事前承認を廃止する。その他、手続・要件が緩和される。 |

退職所得課税の適正化については増税改正となっていますが、その他は減税傾向の改正となっています。

令和3年度税制改正はそのほとんどが延長や既存税制の拡充になっていますが、その中でも下記の2つは個人的に気になる税制改正となりました。

中小企業経営資源集約化税制の創設

経営資源の集約化によって生産性向上等を目指す「経営力向上計画」の認定を受けた中小企業について、次の3つの優遇措置が講じられます。

①中小企業事業再編投資損失準備金制度⇒M&A後のリスクに備える

②中小企業経営強化税制⇒M&A後の積極的な設備投資を支援

③中小企業の所得拡大促進税制⇒M&A後の積極的な雇用の確保を支援

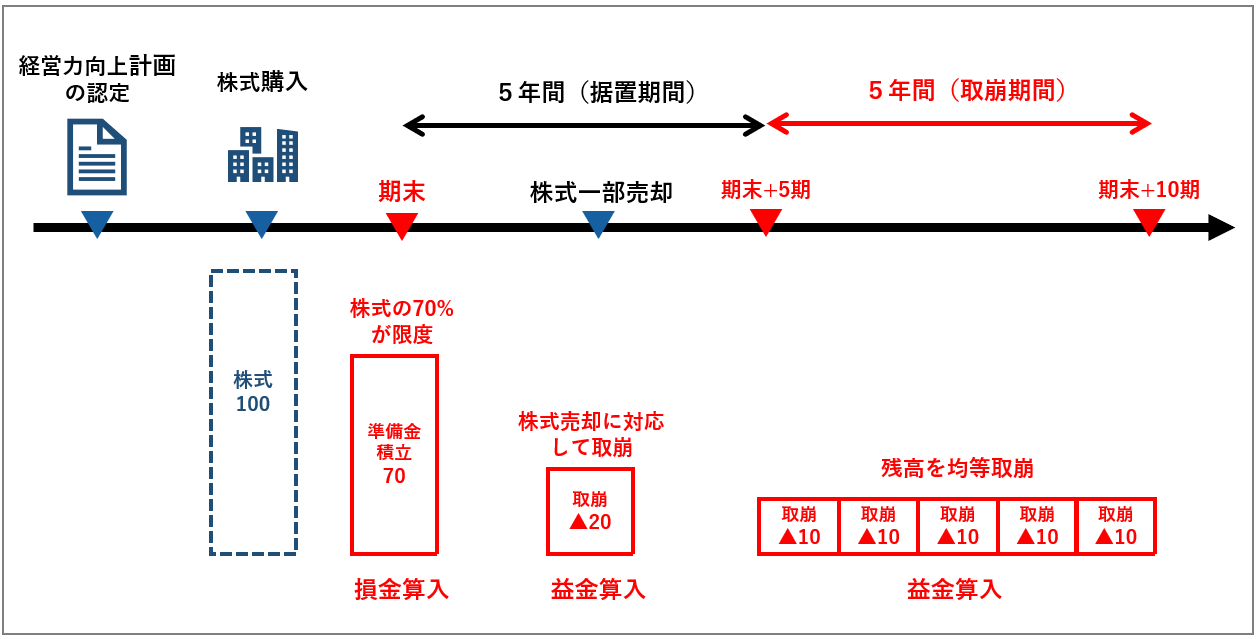

特に①については新しい試みとなっており、他の法人の株式等(上限10億円)を購入し、株式等の取得価額の70%以下の金額を中小企業事業再編投資損失準備金として積み立てたときは、その積立金額を損金算入できます。なお、積立金額は5年経過以降の5年間の事業年度で益金の額に算入されます。概要は下記の通りです。

税務関係書類の押印義務の原則廃止

行政コストの削減や、感染症の感染拡大によりあらわになった課題への対応といった観点から、税務手続の負担軽減のため、国税・地方税の税務関係書類について押印義務が原則廃止されます。令和3年4月1日以後に提出する書類から適用されます。

| 押印義務が廃止される主な書類 | 押印義務が残る主な書類 |

| ・確定申告書 ・修正申告書 ・更正の請求書 ・給与所得者の扶養控除等申告書 ・給与所得者の保険料控除申告書 ・届出書 ・申請書 など |

・担保提供関係書類や物納手続関係書類のうち、実印の押印と印鑑証明書の添付を求めている書類(抵当権設定登記承諾書、納税保証書など) ・遺産分割協議書 |